Китайская атака на Трампа: шах или рокировка?

Пошлины и санкции прочно удерживают фокус внимания.

- Китай

За неделю до подписания глобального договора, Китай (по личному приказу Си Цзиньпина) дипломатическим письмом внес изменения во все разделы соглашения – весь достигнутый прогресс был отменен. Экономические советники США были шокированы не меньше Трампа.

Ультиматум о новых пошлинах Китай не испугал, за время переговоров азиаты сумели неплохо подготовиться к реальной войне, сократив инвестиции в США − в марте дефицит торгового баланса США-Китай оказался минимальным за последние пять лет. США в пятницу повысили пошлины до 25% на импорт в объеме $200 млрд., но паника затронула только фондовые рынки. Общая капитализация мирового рынка акций просела на $1.36 трлн., и хотя юань продолжает искать дно, обе стороны назвали текущий сеанс переговоров конструктивным.

Рост агрессии в переговорах явно связан с приближением американских выборов 2020 года: Китай делает ставку на демократов, в частности − на Джо Байдена, в то время как Дональд уверен в своей победе, и уже сейчас угрожает менее выгодными переговорами после выборов.

Пока позиция Пекина более выгодна − Китай может свободно девальвировать курс юаня, в то время как демократы в Конгрессе США заблокируют любые фискальные стимулы Трампа, а курс доллара президенту неподвластен. Кроме того, Китай может «усложнить жизнь» американским компаниям путем вмешательства в их деятельность по слияниям и поглощениям (M&A), и последнее оружие – распродажу госдолга США – Пекин оставит на крайний случай.

Текущее повышение пошлин не затронет товары, которые уже в транзите, то есть у США с Китаем есть запас времени примерно 2-4 недели на то, чтобы найти компромисс. Пока вице-премьер Лю готовит следующую встречу в Пекине, но вряд ли это произойдет на текущей неделе.

- Европа

Фондовый рынок США находится под давлением и ситуация для обострения отношений с ЕС неблагоприятная. Дедлайн для решения США по повышению пошлин на импорт европейских авто уже рядом (18 мая) и министр торговли Росс заявил, что юридических оснований для продления срока нет.

Вариантов, напомним, всего три: повысить пошлины на весь импорт авто ЕС на 25%; повышение на 10% на весь объем или пошлины в 25% только на электромобили. При повышении пошлин на весь импорт авто ЕС падение евро будет отвесным и длительным, в иных вариантах падение евро может быть непродолжительным. Решение Трампа по авто ЕС будет ключевым для тренда индекса доллара и евро, но тренд доллара все рвано готовится к развороту вниз на долгосрочную перспективу, так что рынок ищет более удобные уровни для падения.

- Нефть

Отчеты по запасам нефти вышли смешанными, рынок пытается просчитать возможный дефицит после полного запрета США на покупку иранской нефти и готовность ОПЕК наращивать добычу нефти. Снова актуальна локальная европейская проблема − снижение поставок нефти из месторождений в Северном море. Сокращение предложения местного сырья и нерешенные проблемы с «грязными» российскими поставками означают, что уже в июне Европе потребуется больше американской нефти, но вряд ли возможное увеличение закупок может быть серьезным аргументом в борьбе против Трампа.

Саудиты пока не планируют наращивать экспорт выше 7 млн. барр/сутки, но готовы компенсировать дефицит иранской нефти по более высоким ценам. Если клинеты, которые опасаются попасть под вторичные санкции США, полностью откажутся от иранского сырья, то цена на саудовскую нефть вполне логично вырастет, что через месяц потянет за собой весь рынок.

Комитет ОПЕК+ проведет встречу 19 мая для согласования повестки саммита 25 июня. Получение каких-либо новых квот до июня маловероятно июня, но Иран может воспользоваться случаем и заявить о выходе из состава ОПЕК, что будет активным негативным фактором.

Ну и по Brexit (как же без него!) − кратко:

Мэй на текущей неделе должна сообщить дату своей отставки исполнительному комитету партии. Правительство заявляет о готовности до 23 мая провести в парламенте очередные сигнальные голосования по вариантам Brexit, но только при официальной поддержке лейбористов. Пока наиболее вероятной датой считается 16 мая. Досрочные выборы в парламент – самый вероятный сценарий при провале голосования, в случае ратификации соглашения ждем спекулятивный рост фунта и евро.

На текущей неделе обращаем внимание на статистику:

- по США − розничные продажи, исследование настроений потребителей, отчеты по сектору строительства и производственный индекс ФРБ Филадельфии;

- по Еврозоне − индекс Германии ZEW, ВВП Германии и Еврозоны за 1 квартал, инфляцию цен потребителей и уровень безработицы в Еврозоны.

- Фунт жестко зависит от развития темы Brexit, но отчет по рынку труда рекомендуем изучить – особое внимание на данные роста зарплат.

- Азиатские рынки пока выходят из шока, поэтому цифры по розничным продажам и промпроизводству Китая вряд ли вызовут сильную реакцию.

Плановых выступлений членов ФРС на текущей неделе нет, но эскалация торговой войны может вызвать активные комментарии. Драги в четверг примет участие в заседании Еврогруппы, публичных заявлений не ожидается, хотя утечка инсайда, как всегда, не исключена.

Технический анализ EUR/USD

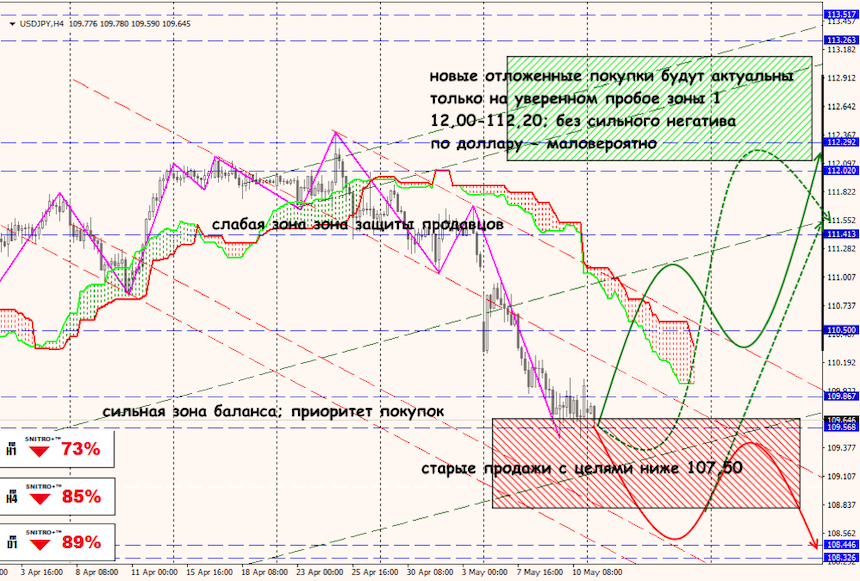

Технический анализ USD/JPY