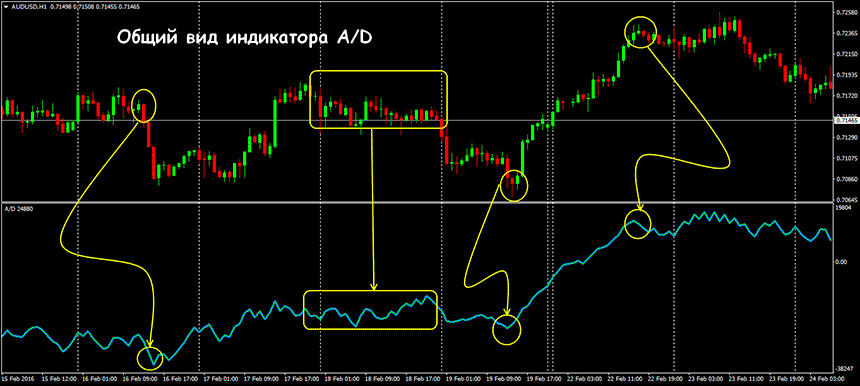

Индикатор AD - Накопления Распределения

Индикатор Accumulation/Distribution

Accumulation/Distribution - индикатор объема (A/D) разработан известным трейдером Марком Чайкиным и представляет собой комбинацию индекса накопления (WAD) Ларри Вильямса и индикатора On Balance Volume. Первоначально использовался на фондовом рынке, но с успехом применяется и на Форекс. На его основе разработан Осциллятор Чайкина (Chaikin Oscillator).

Принцип работы

В основе индикатора лежит утверждение, что в периоды восходящего тренда большая часть цен закрытия будет в области максимума текущего таймфрейма, а в процессе усиления тренда будет увеличиваться объем сделок и количество участников. Такая ситуация в механизме расчета индикатора называется «аккумулирование». Противоположная ситуация наблюдается при нисходящем тренде, но и здесь движение вниз может сопровождаться увеличением тикового объема.

Напомним, что тиковый объем дает только информацию о количестве изменений цены за единицу времени. В индикаторе данные объема используются в качестве весового коэффициента – чем больше изменений цены (тиков), тем больший вес они имеют в итоговом значении A/D. По методике расчета и поведению индикатор накопление/распределение напоминает экспоненциальные скользящие средние (EMA).

Индекс A/D накапливает разницу объемов по дням, когда цена закрытия текущего дня была выше предыдущего (накопление, Accumulation) и дней, когда она была ниже (распределение, Distribution). Это позволяет применять индикатор для определения текущего баланса сил между продавцами и покупателями. Рост индикатора показывает перевес покупателей, снижение – увеличение давления продавцов.

Формула расчета

Для расчёта индикатора из его текущего накопленного значения вычитается или прибавляется определённая доля дневного объёма, размер которой зависит от расстояния максимальной цены и цены закрытия. Если цена закрытия находится между минимумом и максимумом, то значение индикатора не меняется.

A/D(i)=((CL(i)-L(i))-(H(i)-CL(i)))*VOL(i)/(H(i)-L(i))+A/D(i-1)

Здесь:

- A/D(i) - Индикатор Накопления/Распределения;

- CL(i) - цена закрытия;

- L(i) - минимальная цена;

- H(i) - максимальная цена;

- VOL(i) - объём;

- A/D(i-1) - предыдущее значение Индикатора Накопления/Распределения.

Дополнительные условия:

- Если торговый инструмент закрывается на уровне локального ценового максимума, итоговое значение индикатора будет 1 умноженная на тиковый объем. Закрытие на минимуме – на объем умножаем -1.

- Закрытие выше середины ближе к максимуму: на значение объема умножается положительное число из диапазона 0-1. Если ниже – для умножения используется число в диапазоне (-1)-0.

- Закрытие точно по середине между максимумом и минимумом – индикатор равен нулю.

Графически A/D отображается в виде линии или как более удобный индикатор accumulation distribution color:

Применение Accumulation/Distribution:

- Для подтверждения тренда. Восходящий тренд должен сопровождаться ростом A/D, соответственно снижение индикатора говорит о нисходящем тренде.

- Графический анализ. На графике индикатора наблюдаются такие же графические паттерны и сигналы, как и на ценовом. Например, пробитие скользящей средней или трендовой линии на A/D говорит о скором изменении рыночной ситуации. Также формируются классические графические модели, такие как «треугольник», «двойная вершина/дно» и другие.

- Дивергенция (расхождение). Индикатор Accumulation/Distribution с сигналами дивергенции будет оптимальной точкой входа в рынок. Бычья дивергенция говорит о возможности открытия сделки на продажу, медвежья – сделки на покупку.

Недостатки индикатора:

- Практически нет реакции при возникновении ценовых разрывов (гэпов). Например, если торговый день открылся с гэпом вверх, и он будет закрыт между ценовым максимумом и минимумом предыдущего дня, то на ситуацию гэпа никакой реакции Accumulation/Distribution не будет. Если идет серия последовательных гэпов, то качество сигналов индикатора существенно снижается.

- Индикатор большую часть времени движется синхронно с ценовым графиком, особенно с ценой закрытия, и это может привести к пропуску моментов сильной дивергенции.

- Небольшие рыночные объемы приводят к значительному запаздыванию индикатора, особенно при слабом тренде.

- Не рекомендуется применять индикатор AD накопления распределения на малых периодах в качестве основного инструмента анализа рынка. Рекомендованные таймфреймы – от Н4 и выше.